FXトレード手法一覧

目次/もくじ

ゴールデンクロス、デッドクロス、パーフェクトオーダー、RSI、MACD、ボリンジャーバンド、ストキャスティクス、一目均衡表… ひとつでも知らないものがあったらもぐりのテクニカルトレーダーです。

テクニカル指標のトレード手法

ゴールデンクロス、デッドクロス

平均化期間の異なる二つの移動平均線、短期移動平均線と長期移動平均線を使います。

短期移動平均線(赤)が長期移動平均線(緑)を上にクロスした場合(ゴールデンクロス)、買い

短期移動平均線(赤)が長期移動平均線(緑)を下にクロスした場合(デッドクロス)、売り

です。

もっとも原始的、かつ、視覚的に分かりやすいトレード手法です。基本的には順張りの手法になるので、レンジ相場の多いFXでは不向きです。ただし、トレンドが発生しやすい株式相場ではよく使われています。

どの時間軸のチャートにも使用することができます。日足チャートの場合には、期間が5の倍数になるように設定されることが多いです。(1週間の中の日足の本数が5本の場合)

レンジ相場になるとダマシシグナル(シグナルとしては信頼性に欠けるシグナル)が増加する傾向があるので、何かしらのフィルター(前提条件)が必要になります。

パーフェクトオーダーで順張り

パーフェクトオーダーとは、期間の異なる移動平均線を多数チャートに表示させた際のクロスのことを指します。チャートが華やかになるのでSNS映えします。大きなトレンドが発生する際には必ずパーフェクトオーダーが発生しますが、パーフェクトオーダーが発生したからと言って大きなトレンドが発生するわけではありません。

FXの場合はトレンドよりもレンジが多いので、パーフェクトオーダーが発生しても逆行することが多いです。

ただし、インデックスや株式、金や原油などでは有効なトレード手法です。

ロウソク足と移動平均線のクロス

ロウソク足が移動平均線を上向きにクロスしたときに買い

ロウソク足が移動平均線を下向きにクロスしたときに売り

です。ロウソク足ではなく終値で行う方法もありますが、ロウソク足の確定のタイミングで少し遅れてエントリーした方がダマシシグナルに引っ掛かりにくくなります。順張りの手法なのでトレーリングストップなどと相性が良いです。

ただし、為替相場はほとんどレンジ相場であり、為替そのものがある一定の価格帯に収まろうとするものなので、欲張りすぎは禁物です。

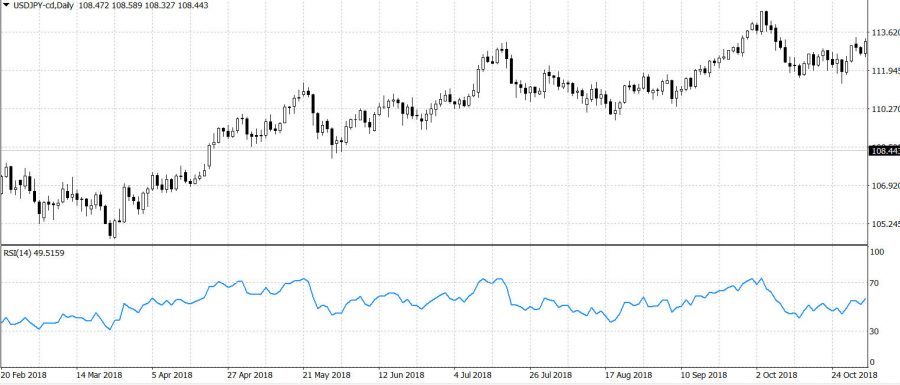

RSI30ライン70ラインタッチ

RSIはMACDと並んで非常に人気が高い逆張りのオシレーターです。MACDと異なり、スムージングされていないのでシグナルの反応速度はRSIの方が高速です。

RSIが30を下から上に抜けたときに買いシグナル

RSIが70を上から下に抜けたときに売りシグナルです。

RSIの意味合いとしては買われすぎ、売られすぎを表しています。30より下にある場合は、現在相場が売られすぎであることを表し、70より上のゾーンにいる場合は買われ過ぎであることを表します。

逆張りのトレードシグナルなのでトレーリングストップとの相性は悪いです。また、損切を大き目、利確をこまめにする方が相性が良いです。

ただし、ダマシシグナル(嘘のシグナル)の多いシグナルなので、他のテクニカル指標でフィルターをかけてからエントリーする方が賢明です。

MACDのクロス

RSIと並んで最も人気のある逆張りシグナルのオシレーターです。最も基本的なシグナルなので、どこの業者の分析ツールにも必ず搭載されています。売買シグナルはいくつかのパターンがあります。

代表的なものとしては、

シグナル線(実線)をメイン線(棒グラフ)が上にクロスした場合、買い

シグナル線(実線)をメイン線(棒グラフ)が下にクロスした場合売りシグナルです。

また、

メイン線が0を超えた場合に買い、メイン線が0を下回った場合に売り

という使い方もあります。

MACDの縦軸の数値は相場のボラティリティによって変化するので、特定の閾値を設定することはありません。

ボリンジャーバンドタッチで逆張り

ボリンジャーバンドが現在の相場の変位が正規分布になるという仮定に基づいたトレード指標です。レートが現在の値を中心として正規分布になっているとしたときに、その偏差1シグマ、2シグマのバンドを形成します。

価格がボリンジャーバンドの上のバンドを上抜けしたときに買いシグナル

価格がボリンジャーバンドの下のバンドを下抜けしたときに売りシグナル

順張りで使う人も、逆張りで使う人もいます。一応商標登録(ボリンジャーバンド)ということになっていますが、FX業界では広く自由に使われています。

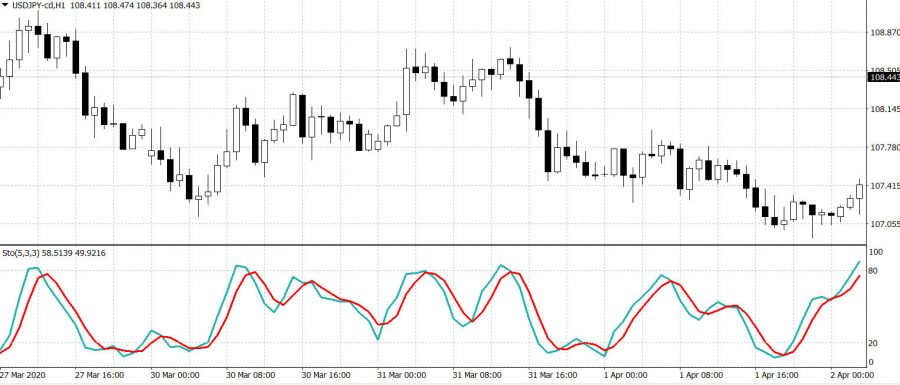

ストキャスティクス 20クロス80クロス スキャルピング

ストキャスティクスが20を下から上にクロスしたときに買い、80を上から下にクロスしたときに売りシグナルです。逆張りの手法なので、トレードする時間枠よりも少し大きな時間枠のチャートでレンジ相場になっているときに有効です。

ストキャスティクスの設定値にはK、D、スローの3つが主にありますが、(9,3,3)あるいは(5,3,3)で設定されることが多いです。逆張りのシグナルなので、エントリーした後に運悪くトレンドが発生すると負ける可能性があります。基本的にはストップロスは大き目、テイクプロフィットは小さ目で少しずつ利益を積み重ねる用の手法です。

ストキャスティクスはスキャルピング向けのテクニカル指標なので、時間足は小さい方が有効です。日足などでやっても意味合いがゴチャゴチャになります。

トレーリングストップとの併用はまったく推奨されません。

また、ストキャスティクスは古くからある指標ですが、後継機としてシャフトレンドサイクルという上位互換のインジケーターがあります。

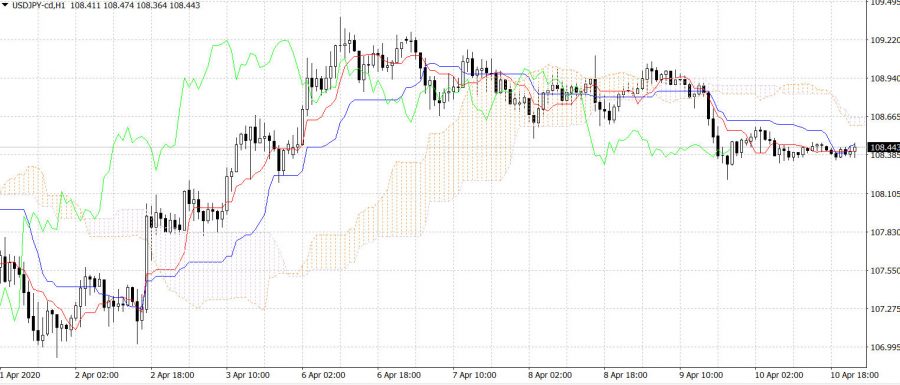

一目均衡表 雲抜け

まだコンピュータが登場する前に昔のある日本人が手書きで分析していた手法です。もともと株取引用、それも日足を想定して開発されています。海外でもichimokuの名として有名ですが、その分析手法の詳細を知っている人はいません。

一目均衡表は他のテクニカル指標とは見た目も出発点も大きく異なるので、”何かできそう感”はありますが、実際には移動平均線とレート時間軸をずらした線の寄せ集めです。

トレードシグナルにはいくつかありますが、最も簡単なものは

雲(チャート上で塗りつぶされているエリア)を上抜けした場合、買いシグナル

雲をした抜けした場合、売りシグナルです。

雲のエリアはレートの方向性が定まっていない状態、エリアを表すので、それを抜けたならエントリーせよ、ということになります。

数万円する書籍が一目仙人の後継人から購入することができます。

1分足でモメンタムスキャルピング

モメンタムはスキャルピング向けの逆張りオシレーターです。指定期間前のレートと現在レートの差の推移を表します。ダマシが多い代わりにシグナルの発生が早いという特徴があり、極めて小さい時間足チャートで有効です。

モメンタムが100を超えたとき買い、

モメンタムが100を下回ったとき売り

です。決済はテクニカル指標のシグナルを待たずにSL/TPでササっと済ませた方が賢明です。

ダイバージェンス(オススメ)

海外では誰もが使っている主力のトレードシグナルですが、なぜか日本語だと利用者がぐっと減るトレード手法です。

本来、メインチャートの価格チャートと、オシレーターチャートの値は同じような動きをすることが当たり前です。ほとんどの場合、メインチャートが上昇すれば、オシレーターも上昇します。

しかし、稀に図のようにメインチャートでは上昇しているにもかかわらず、サブウィンドウでは下降している場合があります。この現象がダイバージェンスです。

ダイバージェンスが発生した場合は、テクニカル指標の方向にエントリーします。(図では売りエントリー)

ダイバージェンスの見つけ方は、メインチャートで凸になっているところを探し、近隣の凸と比較します。もし凸の頂点を結んだトレンドラインが、メインウィンドウとサブウィンドウとズレていたらダイバージェンスです。

ダイバージェンスは意外と自動売買化しずらいトレードシグナルのため、裁量のシステムトレード向きです。

前週高値安値のブレイクアウト

主にドル円でのトレード手法です。前の週全体の高値を超えたら買いエントリー、安値を下回ったら売りエントリーです。トレードチャンスは少ないですが、比較的評判が良いトレード手法です。

また、その亜種として、

前の週の高値+10pipsを超えたら買いエントリー

前の週の安値-10pipsを下回ったら売りエントリー

というのもあります。

ピボットに近い考え方です。

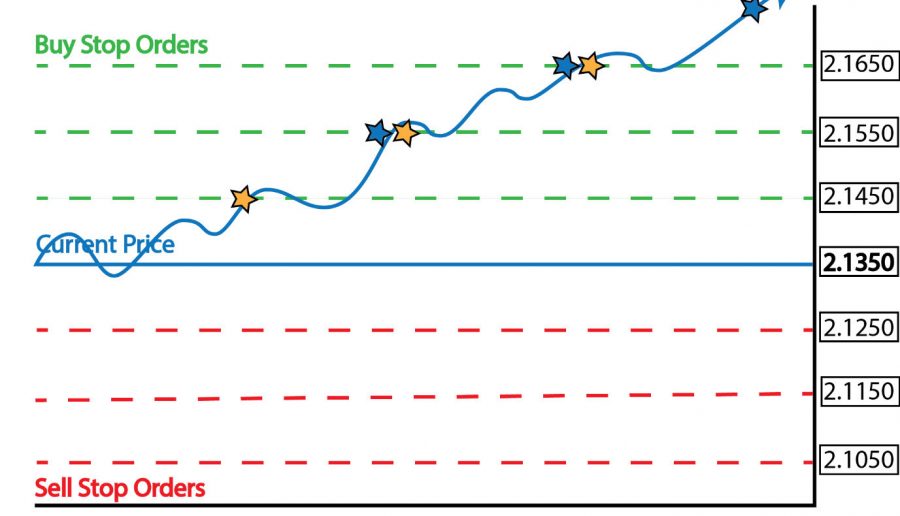

フィボナッチピボットのブレイクアウト

ピボットというのは前日の高値安値終値などから当日の値幅を5段階に分けて予測したものです。上にR1,R2,R3があり、下にS1,S2,S3があります。Rはレジスタンスの略で、Sはサポートの略です。

R1,S1が最もこの範囲に収まりやすい値幅で、数字が増えるごとに「そこまではいかないだろ~」と言った値幅になります。そういった意味ではピボットそのものはボリンジャーバンドに近い考え方をしています。

一方、フィボナッチというのはフィボナッチ数列からきており(数B)、自然界に多く存在する黄金比、フラクタル性に関連したものです。FXにフラクタル性があるなら、ピボットにフィボナッチ数を掛ければ、その値幅をより把握できるのはといった考え方に基づいています。

R1を上抜けで買い、S1をした抜けで売り

R2タッチで買い決済、S2タッチで売り決済

です。

ATRの2倍で損切, ATRの3倍で利確 タートルズの手法

かつて海外の有名なファンドでタートルズというファンドがありました。その手法の一部です。ATRというロウソク足の長さ(をちょっといじったもの)をグラフ化したものを使います。

ATRはロウソク足の長さなので、ロウソク足が長くなればATRも増大し、ロウソク足が短くなればATRも小さくなります。これは相場のボラティリティを表しているとも取れ、従来の固定SLTPよりも合理的な手段として採用されました。

具体的には、固定の損切幅や利確幅の場合は相場のボラティリティが変化したときに対応しきれず、無駄な決済を多発させてしまうリスクがありました。しかし、ATRで決済幅を管理すればボラティリティに対応できる(はず)ということを利用して、資金管理を徹底させることに成功しました。

タートルズの名はトレードを教わっている新米のトレーダー達の群れが亀に見えることからきています。

GFFのトレード手法

GFFとはかつて10万円を6億円にしたトレーダーの名前です。トレードを生配信していたこととその資金の増大さから有名になりました。

エントリーは、RSIにトレンドラインを引き、RSIがトレンドラインをクロスしたときにエントリーします。決済は、RSIが80以上、または20以下になったとき、RSIが直近の高値安値に到達したとき、あるいは、RSIがトレンドラインを再び割り込んだときです。

トレード手法よりもそのロット管理が注目に値します。(…ほとんどフルレバ)

国内のレバレッジ25倍ではこれほど資金を増やすことは全勝しても困難です。

窓埋めトレード手法

為替相場にはときおりレートに飛躍が発生することがあります。それを通称”窓(まど)”と言いますが、窓が発生した場合には、その窓を埋める方向にレートが推移しやすい、というセオリーがあります。

実際この理論が成功する可能性は5割以上で、7~8割は窓を埋めることが多いです。

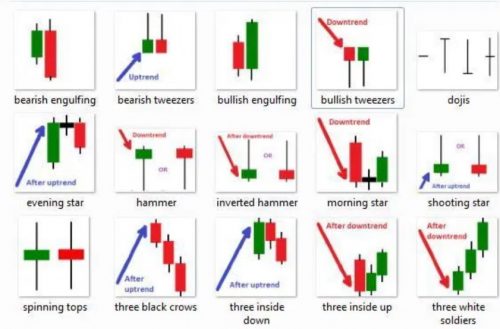

ロウソク足パターンによるトレード手法

ロウソク足のパターン分析は、まだコンピューターや計算機がなかった時代の産物です。かつて価格推移の計算が手計算だった時代の最終成果物であるロウソク足を何とかして分析しようとした先人の英知です。

一応名前などは残っていますが、今日では現実的ではありません。今日ではチャートの時間枠を大きく、小さく変化させることが可能なので、ロウソク足分析をするくらいなら、そのチャートより一つ小さな時間足でテクニカル分析をした方がはるかに詳細な情報を分析対象として取り込むことが可能です。

ただし、日足チャートの場合はロウソク足パターンがきれいに発生することも多々あります。

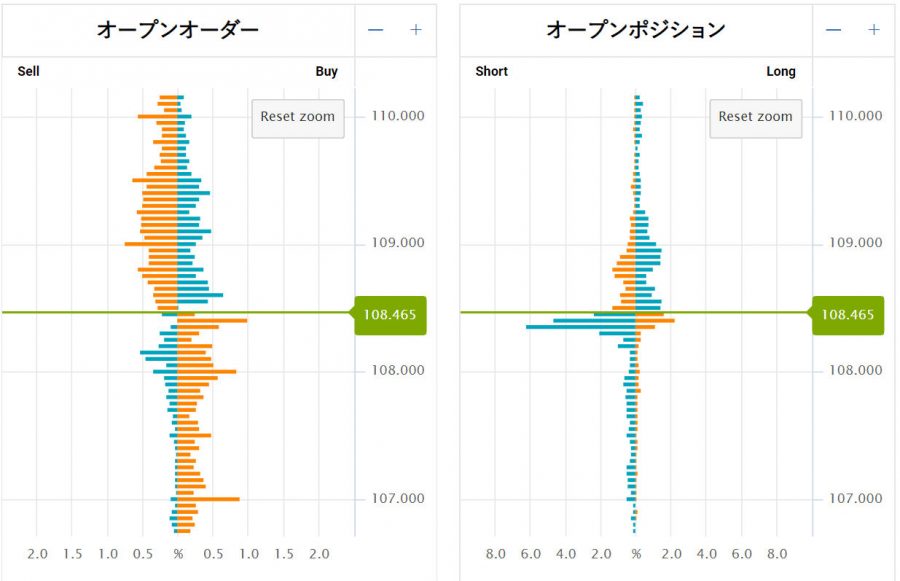

オーダーブック分析

オーダーブック(クソポジチェッカー)とは、どの価格帯でどれくらいのポジションが保有されているかを可視化したものです。マイナスのポジションを持っている層が厚い場合にはその後大きな動きが発生する可能性があります。

エントリーのタイミングを計る指標というよりも、エントリーの方向を決定するためのツールとしての意味合いが強いです。また、サポートレジスタンスラインの別の側面からの指標としても役立ちます。

ただし、FXのオーダーブックは特定のFX業者のトレーダーだけを対象に収集されたデータであるため、相場参加者の分布が同じとは限りません。

朝スキャ

朝にスキャルピングをする手法、通称、朝スキャです。なぜか数年前にブームになり、「朝にスキャルピングをやると儲かる」みたいな噂が流れましたが、根拠はありません。実際に為替相場が活発に動くのはアジア時間の日中ではなく、ニューヨーク時間の日中であるため、日本で言うところの深夜帯にトレードをすることには理屈があるのですが、”朝”もその範疇にはいるという可能性があります。

しかし、月曜日の早朝は為替相場が開いたばかりの時間帯で、大抵のFX業者はスプレッドが広大になっているので、必ずスプレッドを確認してからスキャルピングするようにしましょう。

AUD豪ドル ZAR南アフリカランド TRYトルコリラ ロングでスワップ

豪ドル、南アフリカランド、トルコリラなどの買いスワップが比較的高い通貨ペアでロングポジションを長期保有するトレード手法です。同じようなことをしているトレーダーが多いので、これらの通貨ペアは緩やかに上昇する傾向があります。(そして突然急落します。)

急落にぶち当たりさえしなければ比較的安全なトレード手法です。かつては豪ドルが人気でしたが、スワップのうまみがだんだん減ってきて、アフリカランドなどの新興国通貨に推移していきました。

1pips利確、10pips損切

文字通り、利確を1pipsで行い、損切を10pipsまで我慢するというトレード手法です。一見、単純化し過ぎて理にかなっていないように見えますが、FXの場合はレンジ相場が多いので、意外と利益を細かく積み重ねられるケースがあります。しかし、FX業者のスプレッドが極めて狭いことが最低条件です。また、スリッページが広い場合も要注意です。

エントリーは任意です。(エントリーは勘でもランダムでも他のテクニカル指標のシグナルでもよく、決済だけを意識したトレード手法です。)

マルチタイムフレーム分析

トレードする時間枠よりも大きな時間枠で相場の大きな流れを把握するトレード手法です。例えば、日足で上昇トレンドが発生している場合は、実際にトレードする15分足のチャートでは買いエントリーのみを行います。

この場合、仮に15分足チャートでチャート分析に失敗してポジションの損失がマイナスになったとしても、多少の塩漬けを行えば助かる確率が高いと考えられます。

セオリーでは、トレードする時間枠の4倍の時間枠で大まかな流れを分析するのが良いとされています。(トレードする時間枠が5分足チャートなら、5×4=20分に最も近い15分足チャートで分析を行います。トレードするチャートの足が1時間足なら4時間足チャートで大きな流れを掴みます。)

マーチンゲール

理論上のFX必勝法で禁じ手です。負けたらロットを倍にします。資金が無限にある場合は必勝法です。

通称”破産者のロジック”と呼ばれるように、大きな資金を持っていても連敗が重なると大きな損失を被る可能性があります。

ただし、3連敗程度で諦める覚悟があるならば最初の数回は高確率で勝つことができます。

気絶トレード

ある意味ジョークでありつつ、まったく根拠がないとも言えないトレード手法です。トレード手法というよりも損切貧乏の人の対処療法措置とも言えます。

「エントリーしたら、気絶、あるいは寝落ちしてチャートやポジションを一切見ない」という手段です。裁量トレーダーの中にはエントリー後に不安に駆られて損切貧乏になってしまうトレーダーがいますが、「一晩明けてみると利益が膨らんでいた」という体験を増やすための手法です。

ビットコイントレードの場合には、ずっとロングで保有していればいいのに、途中で決済してしまったばかりに大きな機会損失を被った人がいました。そういう人向けの後付けの教訓です。

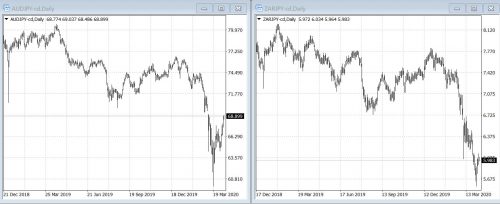

通貨相関を利用した両建て手法

為替の通貨ペアには無数の組み合わせが存在しますが、いくつかの通貨ペアは似たような動きをするものがあります。例えば、ZARJPYとAUDJPYがその例で、二つのチャートは似たような図形を描きます。

しかし、その二つの動きに乖離があったときに、高い方で売り、低い方で買うという手法です。

図の場合はAUDJPYで売り、ZARJPYで買いです。

二つの通貨ペアチャートの乖離が縮まったときに決済します。

ニューストレード

世界のニュースや情勢などを判断して行うトレード手法です。為替を動かすような大きなニュースが発表される前に一介のトレーダーが事前に知ることは困難なので、超長期トレードが基本です。また、政治関係者はFX口座そのものを開設されることが禁止されているのでインサイダーもご法度です。

平常時ではなかなかエントリーポイントを見つけることができません。「アメリカと〇〇が仲悪くなってきたな~」と言った感覚でトレードする方が多いですが、それが正解だと思います。

FXというよりも外貨預金をする感覚で長期保有が原則です。

雇用統計イナゴトレード

イナゴというのは業界用語で、レートが急激に動いたときにその方向にエントリーすることを指します。さながらイナゴの大群のように。

順張りが基本です。毎月第一金曜日の夜には米国雇用統計があるので、そのときに順張りでエントリーします。

ただし、FX業者の多くはこの時間帯にスプレッドを広げたり、エントリーそのものを停止している場合があるので、事前にチェックが必要です。

ヘッジ機能を利用した手法

トラリピ・ループイフダン・iループ

一定の価格幅に注文を複数出しておくトレード手法です。日本の国内FX業者が初心者向けにアピールしている手法です。名称はトラリピ、トラップループイフダン、ループイフダン、グリッドトレードなどさまざまです。日本以外ではグリッドトレードと言わないと通じません。

相場がレンジの状態でウネウネしてくれているときには利益を積み重ねてくれますが、急激な暴落暴騰があった場合、また、ウネウネせずに単調増加、単調減少した場合は大きな損失がドカーンと発生します。〇〇ショックが発生した際には大量の犠牲者がでる手法です。

そういった経済危機が起きそうな場合にはすぐに停止させた方が賢明です。また、そういったリスクを軽減するためにポジションの保有時間を短くしたバージョン・亜種なども海外では存在しています。

ナンピン/ピラミッティング

エントリーしたポジションの損失が膨らんだ際に、平均約定単価を有利な価格にずらすためにポジションを買い足す手法です。その後少しでもレートが有利に推移すれば、全体として利益になる可能性があります。しかし、追加ポジションを取った後にさらに負ける方向に価格が推移した場合は、損失の規模がどんどん大きくなります。

ポジションの未確定損益がプラスの場合はナンピンとは呼ばず、ピラミッティングと言います。ただし、国内ではあまり使われているのを見かけません。

ドルコスト平均法

ポジションの平均取得単価を均一にするために一定間隔で一定の資金をもってポジションを追加する手法です。FXでやっている人はまずいませんが、2017年ごろからビットコイントレードで利用する人が急増しました。

チャートやテクニカル分析に対して完全に盲目であり、分析そのものを放棄した手法です。

実質的には、〇〇積み立てと同じ構造を持っています。純金積み立てとかドル積み立てとか。

そのため、トレーダーというよりも”投資や投機にはまったく興味も関心もないけれど、何かしているという実感が欲しいというサラリーマン”向けの”投資商品”というニュアンスが強いです。

さや取り系トレード手法

レイテンシーアービトラージ/1レッグアービトラージ

レイテンシーアービトラージは、各FX会社のレートのズレを利用したトレード手法です。理論上は必勝法です。特にレートに激しい変化があった場合に、それぞれのFX会社がそれを反映するまでにはごくわずかな時間的ズレがあります。

レート更新が早いFX業者でレートが変わる方向を確認して、レート更新が遅いFX業者でエントリーを行うと、後出しジャンケンのように勝つことができます。

各FX業者のサーバーの場所などを把握して、そこと同じデータセンターに自動売買システムを設置することが一般的です。

ただし、レート更新が遅い業者では、スキャルピングが禁止されていないこと、自動売買が禁止されていないこと、出金拒否や口座凍結などがないこと、約定拒否がないことなどのさまざまな条件が必要です。

システムも情報も高値で取引されています。

ただし、レート更新が遅い業者は数秒程度遅い場合があるので、自動売買に対応していない独自プラットフォームを採用しているFX業者では手動でレイテンシーアービトラージを行うチャンスがある(可能性があります。)

両建てアービトラージ/2レッグアービトラージ

2レッグ両建てアービトラージは2つの業者の口座でエントリーを逆向きに行うトレード手法です。二つのブローカーのレート差が長時間開きっぱなしになる場合に有効なアービトラージ手法です。

為替相場でこのようなことが起こることはまずなく、ビットコインや日経225などで主に使われるトレード手法です。

レート差が開いたときに両建てを行い、レート差が閉じたときにそれぞれ決済をします。

レート差がエントリー時よりも開いた場合や、何日もレート差が縮まらずにマイナススワップが溜まった場合には全体として損失になる可能性があります。

トライアングルアービトラージ

3つの通貨ペアのレート差を利用したトレード手法です。USDJPYとEURUSDの為替レートが与えられたとき、EURJPYのレートはその二つから算出することが可能です。しかし、実際のEURJPYと計算されたEURJPYには乖離が生じることがあります。

そのレート差を利用したトレード手法です。

3つの通貨ペアのレート更新(ティック)に差があり、レートに差がある場合にトレードチャンスがあります。また、スプレッドが狭いことが必要条件なので、スプレッドが大きな通貨ペア群では困難です。

そのため、対象はUSD,JPY,EUR,GBPを利用して行われるという特徴があります。

スワップ両建てアービトラージ

業者間、あるいは口座間のスワップの差を利用した両建てのアービトラージ手法です。買いスワップと売りスワップは合計すると基本的にはマイナスになりますが、複数の業者間で比較した場合にはその合計がプラスになる場合があります。

また、海外FX業者の中にはスワップフリーの口座、通称イスラム口座を開設ところがあり、そういった口座ではスワップが0になります。そのため、マイナススワップになるポジションをイスラム口座で行い、プラススワップになるポジションを通常の口座で保有すれば、全体としてスワップの差益を得ることができます。

ただし、イスラム口座の開設にはイスラム教徒である証明書が必要になることがあります。

ボーナス両建てアービトラージ

海外FX業者などで頻繁に行われているボーナスを利用したアービトラージです。ボーナスのある口座を介して両建てを行うことで、ボーナス分の差益を最大で得ることができます。

ただし、FX業者の規約内で建前上は禁止されていることがほとんどです。(ただし、他の業者の口座のポジションを確認する手段はFX業者にはありません。)

週末ハイレバ両建て手法/ガッチリマンデー

週末の相場の窓とハイレバレッジとゼロカットと両建てを利用したトレード手法です。

週末の相場が閉まるギリギリの時間に2つの業者で強制決済されないギリギリのポジションを大量に両建てで保有します。すると、月曜日の相場が開くタイミングでは、片方の業者では損失になり、もう片方の業者では利益が発生しています。

損失が発生している業者ではゼロカットが作動してマイナス分は0に戻り、利益が発生している業者ではそのまま利益を享受することができます。

ただし、週明けの窓が小さい場合には上手くいかない手法です。

関連記事

-

-

FXを始める人がスタートするまでに必要なこと

この記事にアクセスしたということは何かしらの理由で「FXを始めてみよう」と思っている方かと思います。

-

-

FX界隈の人種とその特徴(偏見)

FX業界にはさまざまな人種というか役割の人たちがいます。職人気質の開発系の人から詐欺師っぽい商材屋さ

-

-

国内FXではなく海外FXを使う理由とデメリット[Q&A形式]

FXは投資金額が株や先物よりも小さいので、気軽に始めることができますが、お金はお金なので気を付けなけ

-

-

FX/為替/トレード用語一覧 主にファンダメンタルズ用語

あ~お アイザー・ウェイ アイザー・ウェイ(Either Way)とは、外国為替市場において買値

-

-

FXトレーダーがたどる道[FXあるある]

いろいろな理由から副業を始めてみようと思う 昨今は基本給が少なかったり、ブラック企業が多くて自由に